一、為了黃金,德國央行在和時間賽跑

2 月 9 日,德國央行在官網上發布了一則新聞稿,稱其已成功將自己存在美國紐約和法國巴黎約 583 噸黃金運回國內。

德國是全球黃金儲備第二大國,此次轉移數量佔其存儲近一半。如此大規模運回黃金儲備,使得德國提前 3 年完成了原定 2020 年實現的儲備目標 (2013 年其提出要從聯準會運回 300 噸黃金) 。值得注意的是,德國央行過去三年,每一年從美國運回黃金的速度相較於 2013 年要快 10 倍左右,如下面的數據圖所示:

提供一下背景知識:德國儲存在美國的這批黃金要追溯到二戰前,當時,為了防止蘇聯入侵本土,德國提前把自己的部分黃金儲備運往海外儲藏。進入冷戰時代,東西德分裂,德國 98% 的黃金儲備都存儲在英美等遠離歐洲前線的地方,確保安全。

東西德統一之後,德國人逐步將自己的黃金儲備運回美茵河畔的法蘭克福。但是和世界上其他國家一樣,德國還是有很大一部分黃金存儲在距離華爾街數步之遙的紐約聯儲銀行金庫。從 1950 年至今,存放在紐約金庫中的德國黃金就一直沒有被審計過。

二、德國要求美國交付黃金那年,發生了一樁千年罕見的奇案

2013 年,德國央行從美國只運回了區區 5 噸黃金,而 2014 年運回了 85 噸,2015 年運回了 99 噸,2016 年運回了 111 噸。對於黃金而言,2013 年是非常蹊蹺的一年。看下面的數據圖:

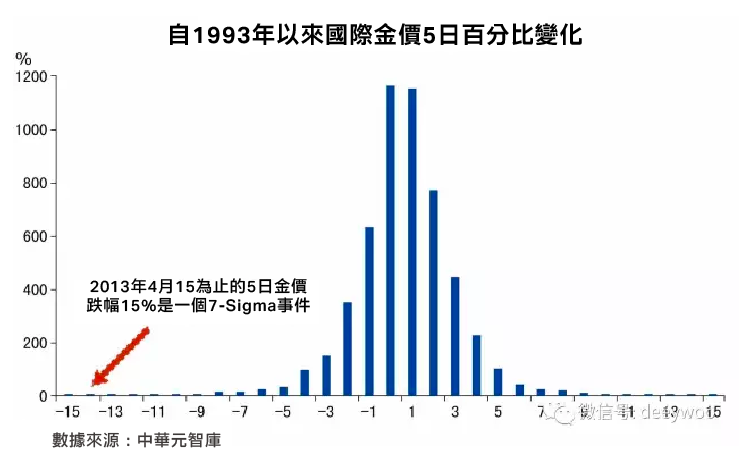

以 4 月 15 為止的 5 個交易日,黃金下跌了 15%。 (如下面的數據圖所示) 根據 1993 年以來的金價五日滾動數據,4 月 16 為止的 5 個交易日金價跌幅 15% 在統計學上是一個 7-Sigma 事件 (舉個例子,遇上像姚明那樣身高 2 公尺 26 公分高的人才僅僅是一個 6-Sigma 事件) 。

讓大家從統計學看這件事情,標準正態分佈,7-Sigma = 7σ = (100-2.56*10^(-10))%。6 個 Sigma 意味著,每重複 100 萬次,才會有 3.4 次可能性。

一般來說,7-Sigma,百萬次都不會有一次。諸位可能還沒有搞清楚,百萬次 = 100 萬個交易日,一年按照 200 個交易日計算,5000 年都不會一次,這是 7-Sigma。套用個時髦說法,這是一樁 5000 年罕見的奇案。

也就是說 2013 年國際金價出現了一個 5000 年罕見的暴跌事件,而就在這一年,德國央行要求從美國運回 300 噸黃金,結果只運回了區區 5 噸,遠遠小於同期從法國運回的 32 噸。聯準會當時話說存儲了 6400 噸黃金,全球儲備的 40% 左右,如果這些黃金都在那裡的話,怎麼可能只讓德國央行運回了區區 5 噸?

一個合理的推斷就是,聯準會儲藏絕大部的黃金實際已經借貸給了商業銀行,其所謂的黃金儲藏數字很可能只存在於資產負債表上。 2013 年德國央行提出想從聯準會運回 300 噸黃金,聯準會拿不出那麼多,也不至於只拿出區區 5 噸。

為什麼聯準會不從市場上買黃金來交給德國央行?這就接觸到一個關鍵問題:2013 年年初金價是接近 1700 美元,在這樣一個歷史高位買上百噸黃金交給德國央行,會讓黃金漲瘋了的(根據路透社的數據,2009 年以來,每一年黃金市場上只有 4000 噸左右的實物黃金供應)。所以有必要把金價砸下來,在下跌通道中一步步來買,然後再把買來的金子交給德國央行。

讓我們再來回顧一下,2013 年千年罕見的黃金暴跌事件是怎樣發生的呢?

如下面的數據圖所示,4 月 12 日紐約金屬交易所 Comex 一開市就出現一股巨大的黃金賣壓 — 總額高達 340 萬盎司 (100 噸) 的六月份賣出合約。

這股賣壓使金價下挫到了 2012 年的谷底位置 — 1540 美元/盎司,在許多黃金交易員的眼裡那幾乎是一道無法攻克的防線。這一股衝擊波之後的兩小時,總額高達 1000 萬盎司 (300 噸) 的賣壓在半小時內全部釋放。400 噸黃金大約是全球金礦年產量的 15% — 年實物黃金供應量的 10% 左右,如此巨大的賣壓如此密集的釋放讓市場措手不及,雪上加霜的是Comex 緊接著把黃金期貨的保證金提高了 19%,許多無法補倉的多頭倉位被迫平倉,黃金價格終於全面崩潰。

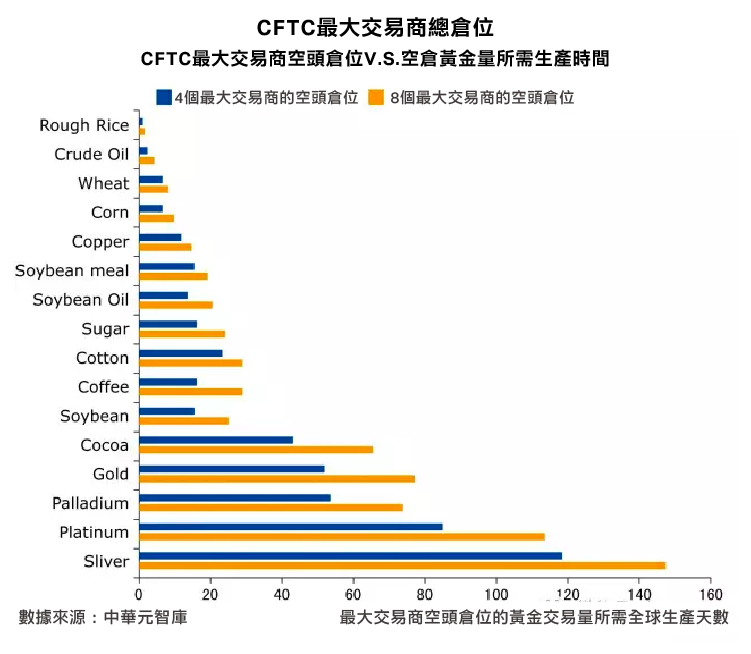

如下面的數據圖所示,最大的四個投機空頭的黃金交易量需要全球金礦近 60 天才能生產出來,最大的八個投機空頭的黃金交易量需要全球金礦近 80 天才能生產出來。當天黃金空頭部位的集中度罕見的高。

自 1999 年以來一直屹立不倒的黃金牛市彷彿被一柄來歷不明的絕殺暗器重創後轟然倒地,不明就裡的人們捫心自問:“殺手是誰?”

我們不需要重複陰謀論的沉渣,我們只需要問自己這樣一個問題:“如果黃金牛持續,誰的損失最大?”

根據美國商品期貨交易委員會的數據 (如下圖所示) ,國際儲金銀行 (bullion bank,一般是如摩根大通這般可以直接和聯準會交易的一級交易商,意即大到不能倒的銀行) 到今年一月份前已經悄悄聚集了很大的黃金空頭倉位,期貨市場高度高槓桿化,一旦黃金牛市繼續,國際儲金銀行會蒙受巨大的損失。難怪之前大到不能倒的高盛和法國興業銀行之流紛紛高調放出做空黃金的言論。

行文至此,筆者憶起英國《每日電訊報》的一個報導:在 1999~2002 年間,戈登布朗做了一件極為蹊蹺的事:以最高 296 美元/盎司的極低價把英國絕大多數的黃金儲備給賣了。

事情的緣由是這樣的:1999 年高盛銀行的大宗商品總裁 Gavyn Davies 找到英國財政部,說明包括自己在內的好幾家大到不能倒的銀行積累了十分巨大的黃金空頭部位,如果任由黃金價格攀升的話,這幾家銀行極有可能資不抵債,引發全球金融體系崩潰。布朗接下來就向全世界宣布要賣黃金儲備,黃金價格應聲下跌。

一般情況下,大規模賣黃金儲備時應該低調,以免納稅人的利益受到損失,但布朗卻不按理出牌,結果當然是那些大到不能倒的銀行在黃金空頭上大發其財。 4 月 12 日紐約金屬交易所罕見的大量黃金空單主要是由國際儲金銀行開出的。

大宗商品期貨市場是個高度槓桿化的市場,過去 25 年的數據表明,在這個市場裡只有黃金和白銀在價格攀升時空頭部位敢於急劇擴張,好像他們不怕巨額虧損一樣。只有央行的水才有這麼深,可以源源不斷地往空頭倉位裡加註,而且央行還可以把自己的黃金儲備投入到市場,既可作為空頭合約的履約標的 (一般情況下只有 1% 左右的黃金空頭合約要求履行合約) ,也可以打壓黃金價格以幫助維持空頭倉位。

葛林斯潘曾直言不諱:“石油期貨合約交易雙方幾乎沒有能力控制全球石油供給,黃金期貨合約也是同樣的道理。黃金期貨大多數是場外交易,在價格攀升時,中央銀行要隨時準備把越來越多的黃金儲備借貸出去。”而能從聯準會手裡借黃金的一般只有國際儲金銀行。

也許大家以為上面引述的葛林斯潘明目張膽操縱金價的言論是瞎掰的,還真不是。這是格老1998 年 7 月 24 日在美國國會銀行及金融服務業委員會的聽證會上的證詞 (緊接著 1999 年英格蘭央行身體力行,幾乎賣光了自己所有的黃金儲備) 。

三、操控黃金價格有利於聯準會操縱利率和美元價值

葛林斯潘何出此言?美國前財政部部長勞倫斯·薩默斯在【吉布森悖論與金本位】中有個著名的論斷:“在自由市場裡黃金價格和真實利率是往反方向互動的。”

說白了也就是黃金市場是聯準會實施利率管理的重要渠道,如果黃金價格過高,聯準會就將失去對利率的有效控制。另外,黃金價格過高往往反映美國的貨幣政策失誤等總體經濟惡化的現象,這會鼓勵人們放棄美元作為財富儲備的主要媒介。

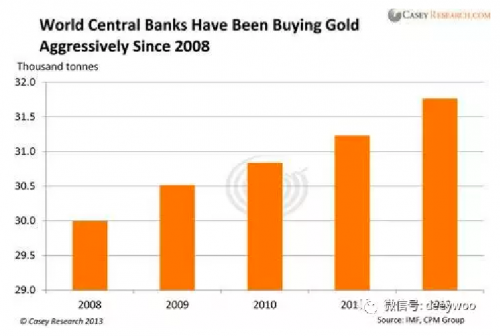

全世界絕大多數的美元資產在全球各大央行手中 — 總值 6 兆美元的外匯儲備,根據 IMF 數據,美元占全球外匯儲備的比率已達 15 年來最低水平, (如下圖所示) 而與此同時全球央行開始瘋狂的購買黃金,根據華爾街日報報導,2012 年全球央行創下了自 1965 年以來購買黃金的最高紀錄,這種趨勢在未來仍將持續。如果黃金牛市繼續將不可避免的加速美元喪失其儲值貨幣霸主地位。

事已至此,如果國際儲金銀行來向聯準會借黃金,聯準會又何樂而不為呢?而國際儲金銀行通過期貨市場和回購市場可以對黃金進行證券化 (securitization) 的高槓桿套利交易。這種交易規模很大,以致著名投資基金 Sprott 的研究發現聯準會絕大部分的黃金儲備已經是 Gold Receivable (有點像會計上的應收帳款) 了,難怪 2013 年儲存了全球 40% 左右黃金儲備的聯準會只讓德國央行運了區區 5 噸回家。

四、和時間賽跑的原來是歐元的葬禮

現如今德國央行宣佈在 2016 年已經提前完成原定於 2020 年完成的黃金回運計劃,在時間上又有什麼值得注意的地方呢?

2015 年 12 月這一輪黃金熊市在 1060 美元附近見底,而德意志央行在這個時間點附近提前三年完成黃金回運計劃,這意味著什麼?

這意味著聯準會很配合,在黃金價格見底的附近,將德國央行要求運回的黃金乾脆利索的全部交付德國央行。為什麼?

因為聯準會交付德國央行的黃金已不是原來德國寄存的黃金,而是幾乎分批從市場上分批買入的。這等於說聯準會確認了這一輪黃金熊市的大底,最小化了它交付德國央行黃金的成本。

再給大家提供一個線索,聯準會的御用做市商 JP 摩根銀行擁有全世界最大的私人商業金庫,這個金庫在 1 Chase Manhattan Plaza 大樓的地下,而 1 Chase Manhattan Plaza 大樓的對面是紐約聯準會大樓,而紐約聯準會大樓的地下是聯準會最大的一個金庫,裡面儲藏著全球黃金儲備的 30% 多,裡面包括德國的黃金儲備。紐約聯準會金庫和 J.P 摩根金庫可以說是在地下手牽著手擠在一起。這麼方便是要做什麼?

2013 年,德國央行要求運回 300 噸黃金,黃金發生五千年一遇的超級大崩盤,2016 年,德國央行提前 3 年完成黃金回運計劃。紐約聯準會金庫和 J.P 摩根金庫在地下幾乎是手牽著手的挨在一起。美國擁有全球最大黃金儲備,德國擁有全球第二大黃金儲備。美國擁有全球最大儲備貨幣 — 美元,德國實際上控制全球第2大儲備貨幣 — 歐元。

把這一切拼湊到了一起,德國有可能是在為歐元的葬禮做準備,而美國對此表示了祝福,其形式就是讓德國提前 3 年運回了它計劃運回的所有黃金。

事實上,德國財長朔伊布勒和前聯準會主席葛林斯潘都在近期表露了相同的意思。

2 月 20 日,德國財長朔伊布勒在布魯塞爾發表講話稱,目前歐元匯率對德國來說“太弱了”,同時歐元區貨幣聯盟的結構也“非常脆弱”,所有成員國都需要提升競爭力。

葛林斯潘在今年 2 月份的《黃金投資者》雜誌上指出,歐洲央行 (ECB) 眼下是時候“清理”歐元區經濟了。

隨著投資者轉向黃金以試圖減少他們的損失,葛林斯潘認為,歐元區崩潰只是時間問題。

他告訴《黃金投資者》雜誌:“歐洲央行比聯準會有更大的問題。歐洲央行的資產負債表規模比以往任何時候都龐大,並且自歐洲央行行長德拉吉 (Mario Draghi) 聲稱將採取一切行動捍衛歐元以來,資產負債表規模一直在穩步成長。我對歐元本身的未來非常擔憂。”

《新芽》授權轉載

原文: